ЛЕКЦИЯ 6. ДИСКОНТИРОВАНИЕ ДЕНЕЖНЫХ ПОТОКОВ

ЛЕКЦИЯ 6. ДИСКОНТИРОВАНИЕ ДЕНЕЖНЫХ ПОТОКОВ

Дисконтирование денежных потоков.

Проценты и будущая стоимость

Текущая стоимость

Аннуитеты

В некоторых стандартах бухгалтерского учета используются понятия дисконтированной стоимости, например, при оценке операций по аренде или финансовых вложений на длительный период времени.

Дисконтирование денежных потоков

Взаимосвязь времени и денег:

— деньги тратятся с целью получения прибыли;

— финансовые вложения должны давать дополнительную прибыль или экономию, чтобы оправдать эти траты. Однако мы должны отметить, что величина прибыли или дохода должна быть достаточно высокой для того, чтобы окупить вложения;

— финансовые вложения можно считать эффективными в том случае, если они дают как минимум такую прибыль или такой доход, уровень которого компенсирует инвестору продолжительность отрезка времени, в течение которого он должен ждать его получения.

Таким образом, при оценке программ финансовых вложений необходимо установить, дадут ли финансовые вложения достаточную прибыль с учетом их разновременности. Метод дисконтирования денежных потоков- это метод оценки, который принимает в расчет изменение стоимости денег во времени.

Важно понять, что применение дисконтированной стоимости денег не зависит от инфляции. Другими словами, даже если инфляция равняется нулю, деньги все равно имеют стоимость с учетом будущих доходов, которые они могут принести при инвестировании (теория вмененных издержек или упущенной выгоды).

Проценты и будущая стоимость

Проценты – это доход от предоставления капитала в долг в различных формах (ссуды, кредиты и т.д.), либо от инвестиций производственного и финансового характера.

Проценты, которые применяются к одной и той же первоначальной денежной сумме в течение всего периода начисления, называется простыми.

Пример:

Ссуда в размере 500,000 выдана на 3 года по простой ставке процента 30% годовых. Проценты за 3 года составят:

500,000*30%*3=450,000

Сложные проценты- проценты полученные на реинвестированные проценты, т.е процент, выплачиваемый по ссуде или финансовому вложению, присоединяется к основной сумме, в результате чего проценты выплачиваются на основную сумму, и на полученные проценты.

Вычисление сложных процентов- процесс обратный дисконтированию, так как при помощи сложных процентов определяются будущая стоимость имеющейся в настоящее время денежной наличности.

Пример:

Если бы сейчас нам предстояло вложить 1,000 в банк под 10% годовых с расчетом выплат процентов раз в год (в конце года) то мы рассчитывали бы на следующие показатели доходности:

А) через год стоимости инвестиции увеличилась бы до следующей величины:

1,000+10% от 1,000 = 1,000*(1+10%) =1,000*(1,10)=1,100

Выплаты по процентам составили бы 100

Б) Если бы мы держали свои деньги на этом банковском счете, то через 2 года стоимость инвестиции составила бы 1,210(1,100*1,1).

Выплаты по процентам за второй год составили бы 110 (1,210-1,100).

Это можно записать по-другому – показав как величину первоначальной инвестиции были бы начислены проценты за два года, т.е.:

1,000*(1,1)*(1,1)=1,000*(1,1)²=1,210

В) Аналогичным образом, если бы мы продолжали держать деньги в банке и в следующее году, то стоимость инвестиции возросла бы в конце третьего года до:

1,000*(1,1)*(1,1)*(1,1)=1,000*(1,1)³=1,331

Проценты за третий год составили бы (1,331-1,210)=121

Этот пример показывает методику определения стоимости инвестиций при использовании сложных процентов

Принципы сложных процентов используются при расчете будущей и текущей (дисконтированной) стоимости денежных потоков.

Будущая стоимость- стоимость в будущем инвестированных сейчас денежных средств.

Для определения стоимости, которую будет иметь инвестиция через несколько лет при использовании процедуры сложных процентов- будущей стоимости, применяется следующая формула:

FV=PV *(1+r)ⁿ, где

А)5 лет

Б)6 лет

Будущая стоимость 1 доллара через n лет при ставке 10% приведена в таблице С-3.

А) 5 лет FV= 2,000*1,611=3,222

Б)6 лет FV=2,000*1,772=3,544

Аннуитеты

В большинстве современных коммерческих операций подразумевается не разовые платежи, а последовательность денежных поступлений (или, наоборот выплат) в течение определенного периода. Это может быть серия доходов и расходов некоторого предприятия, регулярные или нерегулярные взносы, создание разного рода фондов. Такая последовательность называется потоком платежей.

Аннуитет (финансовая рента)- поток однонаправленных платежей с равными интервалами между последовательными платежами в течение определенного количества лет.

Теория аннуитетов является важнейшей частью финансовой математики. Она применяется при рассмотрении вопросов доходности ценных бумаг в инвестиционном анализе. Наиболее распространенные примеры аннуитета: регулярные взносы в пенсионный фонд, погашение долгосрочного кредита, выплата процентов по ценным бумагам, выплата по регрессным искам.

Аннуитеты различаются между собой следующими основными характеристиками:

— величиной каждого отдельного платежа

— интервалом времени между последовательными платежами (периодом аннуитета)

— сроком от начала аннуитета до конца его последнего периода

— процентной ставкой, применяемой при нарушении или дисконтировании платежей

Аннуитет, для которого платежи осуществляются в начале соответствующих интервалов, носит название аннуитета пренумерандо, если платежи осуществляются в конце интервалов, мы получаем аннуитет постумерандо (обыкновенный аннуитет) самый распространенный случай.

Наибольший интерес с практической точки зрения представляют аннуитеты, в которых все платежи равны между собой (постоянные аннуитеты), либо изменяются в соответствии с некоторой закономерностью. Именно такие аннуитеты мы и изучим.

Будущая стоимость аннуитета

Будущая стоимость аннуитета- сумма будущих стоимостей каждой отдельной выплаты или поступления, включенных в аннуитет. Например, мы можем инвестировать в течение 3 лет 250 по ставке 10% годовых с начислением процентов каждый год. Какова будущая стоимость аннуитета в 250?

Для расчета применяется формула будущей стоимости FV=PV *(1+r)ⁿ для каждого периода отдельно.

Будущая стоимость 250, инвестируемых в конце каждого года в течение 3 лет:

1-ый год 250*(1+0,1)²=250*1,21=302,50

2-ой год 250*(1+1,01)=250*1,10=275,00

3-ий год 250*1 =250*1,00 =250,00

3,31 827,50

для облегчения расчетов применяется специальная таблица С-4 будущей стоимости аннуитетов в 1 доллар, выплачиваемого в конце года, пользуясь которой мы получим: 250*3,31=827,50.

Текущая стоимость аннуитета

671,72

Этого же самого результата можно достичь более простым путем с применением таблицы текущей (дисконтированной) стоимости аннуитета в 1 доллар, выплачиваемого в конце периода таблица С-2: 250*2,4869=621,72.

Во всех случаях когда в произвольном потоке платежей встречаются серии, которые могут быть описаны как постоянные или изменяющиеся по некоторому закону аннуитеты, следует обращать внимание на начальный момент и срок этих аннуитетов, не совпадающие с начальным моментом и сроком полного потока платежей.

ЛЕКЦИЯ 6. ДИСКОНТИРОВАНИЕ ДЕНЕЖНЫХ ПОТОКОВ

infopedia.su

Наращение и дисконтирование денежных потоков

Поскольку процесс инвестирования, как правило, имеет большую продолжительность в практике анализа эффективности капитальных вложений, обычно приходится иметь дело не с единичными денежными суммами, а с потоками денежных средств.

Вычисление наращенной и дисконтированной оценок сумм денежных средств в этом случае осуществляется путем использования соответствующих формул для каждого элемента денежного потока.

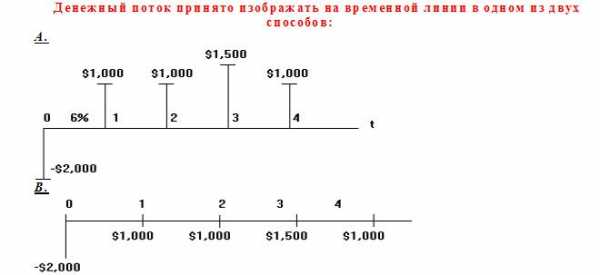

Представленный на рисунке денежный поток состоит в следующем: в настоящее время выплачивается (знак “минус”) $2,000, в первый и второй годы получено $1,000, в третий — $1,500, в четвертый — снова $1,000.

Используя формулу, для всех элементов денежного потока от 0 до n получим будущее значение денежного потока:

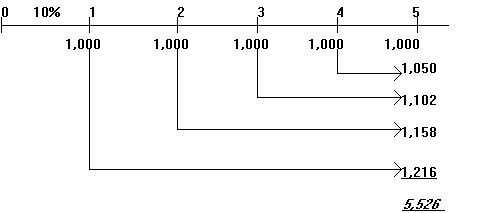

Пример 1. После внедрения мероприятия по снижению административных издержек предприятие планирует получить экономию $1,000 в год. Сэкономленные деньги предполагается размещать на депозитный счет (под 5 % годовых) с тем, чтобы через 5 лет накопленные деньги использовать для инвестирования. Какая сумма окажется на банковском счету предприятия? Решим задачу с использованием временной линии.

Таким образом через 5 лет предприятие накопит $5,526, которые сможет инвестировать.

В данном случае денежный поток состоит из одинаковых денежных сумм ежегодно. Такой поток называется аннуитетом. Для вычисления будущего значения аннуитета используется формула:

которая следует из предыдущей при CFk = const и CF0 = 0.

Расчет будущего значения аннуитета может производиться с помощью специальных финансовых таблиц. В частности, с помощью таблицы 2 при r = 5% и n = 5 получаем множитель 5,526, который соответствует результату расчета примера.

Дисконтирование денежных потоков осуществляется путем многократного использования формулы, что в конечном итоге приводит к следующему выражению:

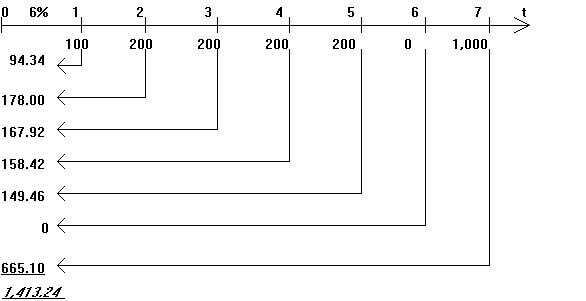

Пример 2. Рассмотрим денежный поток с неодинаковыми элементами CF1=100, CF2=200, CF3=200, CF4=200, CF5=200, CF6=0, CF7=1,000, для которого необходимо определить современное значение (при показателе дисконта 6%). Решение проводим с помощью временной линии:

Дисконтирование аннуитета (CFj = const) осуществляется по формуле:

Пример 3. Предприятие приобрело облигации муниципального займа, которые приносят ему доход $15,000, и хочет использовать эти деньги для развития собственного производства. Предприятие оценивает прибыльность инвестирования получаемых каждый год $15,000 в 12 %. Необходимо определить настоящее значение этого денежного потока.

По результатам расчетов мы видим, что:

— дисконтированное значение денежного потока существенно меньше арифметической суммы элементов денежного потока,

— чем дальше мы заходим во времени, тем меньше настоящее значение денег: $15,000 через год стоят сейчас $13,395; $15,000 через 5 лет стоят сейчас $8,505.

Современное значение бесконечного (по времени) потока денежных средств определяется по формуле:

которая получается путем суммирования бесконечного ряда, определяемого формулой при n стремящемуся к бесконечности.

Понравился данный материал?

Не стесняйся, поставь лайк, расскажи о нас своим друзьям, однокурсникам, короче, всем, кому был бы полезнен наш сайт! Тебе ничего не стоит, а нам приятно, что не зря стараемся 😉

managment-study.ru

Метод дисконтирования денежного потока (ДДП)

- Метод дисконтирования денежного потока (ДДП)

Метод дисконтирования денежного потока (ДДП) (discounted cash flow method — DСF method) — метод оценки бизнеса путем расчета дисконтированной стоимости денежных потоков, ожидаемых от объекта оценки в будущем. Это наиболее распространенный способ оценки (определения стоимости) бизнеса в рамках доходного подхода к оценке. Основан на расчете текущей (приведенной) стоимости компании (предприятия) путем дисконтирования ожидаемых будущих экономических выгод (часто — будущей прибыли), которые она принесет своим владельцам. В методе ДДП используется ставка дисконтирования, равная ставке доходности (отдачи), которая, по расчетам оценщика, требуется для привлечения инвестиций в данный объект.

Общая модель метода ДДП такова:

Где :

PV – (present value) – современная (приведенная) стоимость

n – последний период, для которого прогнозируется экономический доход; n может быть равен бесконечности.

Ei– ожидаемая экономическая выгода в i-том периоде (например, прибыль, выплачиваемая в конце этого периода)

k — ставка дисконтирования (стоимость капитала, то есть ожидаемая норма рентабельности, доступная на рынке для других инвестиций, сравнимых по риску и другим инвестиционным характеристикам).

i -будущий период (обычно определяемый как некоторое число лет) , за который ожидается получить прогнозируемые экономические доходы.

То же: Метод анализа дисконтированных денежных потоков. См. также: Анализ дисконтированного денежного потока; Двухстадийная модель дисконтирования денежного потока. Метод дисконтирования будущих чистых доходов (будущей прибыли)

Экономико-математический словарь: Словарь современной экономической науки. — М.: Дело. Л. И. Лопатников. 2003.

- Метод дисконтирования будущих чистых доходов (будущей прибыли)

- Метод дискреционного денежного потока продавца

Смотреть что такое «Метод дисконтирования денежного потока (ДДП)» в других словарях:

Метод дисконтирования денежного потока — ДДП Метод оценки бизнеса путем расчета дисконтированной стоимости денежных потоков, ожидаемых от объекта оценки в будущем. Это наиболее распространенный способ оценки (определения стоимости) бизнеса в рамках доходного подхода к оценке. Основан на … Справочник технического переводчика

МЕТОД ДИСКОНТИРОВАННОГО ДЕНЕЖНОГО ПОТОКА — (англ. discounted cash flow approach) – метод определения стоимости собственности при доходном подходе к оценке. Заключается в прогнозировании будущих доходов, которые, как ожидается, собственность принесет в течение ряда лет, и приведении этих… … Финансово-кредитный энциклопедический словарь

Метод анализа дисконтированных денежных потоков — (discounted cash flow method — DСF method) – См.: Метод дисконтирования денежного потока (ДДП) … Экономико-математический словарь

Дисконтированный денежный поток (ДДП) — (Discounted Cash Flow DCF) будущие величины денежного потока, рассчитанные в текущих денежных единицах исходя из ожидаемого значения ставки дисконтирования. Метод ДДП (DCF) один из основных в практике оценки бизнеса … Экономико-математический словарь

М — Магистраль [turnpike] Мажоритарный акционер (Majority shareholder) Мажоритарная доля собственности (majority interest) Мажоритарный контроль (majority control) … Экономико-математический словарь

Доходный подход к оценке бизнеса — (income estimation approach) – Совокупность методов оценки стоимости объекта оценки, основанных на определении ожидаемых доходов от объекта оценки. Это – одно из трех главных направлений в определении оценочной стоимости бизнеса, доли участия… … Экономико-математический словарь

доходный подход к оценке бизнеса — Совокупность методов оценки стоимости объекта оценки, основанных на определении ожидаемых доходов от объекта оценки. Это – одно из трех главных направлений в определении оценочной стоимости бизнеса, доли участия собственников в акционерном… … Справочник технического переводчика

Оценка недвижимости — Оценка стоимости недвижимости процесс определения рыночной стоимости объекта или отдельных прав в отношении оцениваемого объекта недвижимости. Оценка стоимости недвижимости включает: определение стоимости права собственности или иных прав,… … Википедия

дисконтирование — Приведение экономических показателей к сопоставимому по времени виду путем умножения их на коэффициент дисконтирования. В частности, дисконтированием денежных потоков называют приведение их разновременных (относящихся к разным этапам оценки… … Справочник технического переводчика

Дисконтирование — [discounting] приведение экономических показателей разных лет к сопоставимому по времени виду. Применение дисконтирования объясняется тем, что человеку свойственно более высоко ценить сегодняшние блага (стоимости) по сравнению с будущими, и … … Экономико-математический словарь

economic_mathematics.academic.ru

Дисконтирование денежных потоков

Понятие «дисконтирование» относится к числу ключевых в теории инвестиционного анализа. Буквальный перевод этого слова с английского («discounting») означает «снижение стоимости, уценка».

Дисконтированием называется операция расчёта современной ценности денежных сумм, относящихся к будущим периодам времени.

Иначе говоря, дисконтирование денежных потоков — это приведение их разновременных (относящихся к разным шагам расчёта) значений к их ценности на определенный момент времени, который называется моментом приведения (t). Момент приведения может не совпадать с базовым моментом (t0). Дисконтирование применяется к денежным потокам, выраженным в текущих или дефлированных ценах и в единой валюте.

Основным экономическим нормативом, используемым при дисконтировании, является норма дисконта (Е), выражаемая в долях единицы или в процентах в год. Различаются следующие нормы дисконта: коммерческая, участника проекта, социальная и бюджетная.

— коммерческая норма дисконта используется при оценке коммерческой эффективности проекта; она определяется с учетом альтернативной (т.е. связанной с другими проектами) эффективности использования капитала;

— норма дисконта участника проекта отражает эффективность участия в проекте предприятий (или иных участников). Она выбирается самими участниками. При отсутствии чётких предпочтений в качестве неё можно использовать коммерческую норму дисконта;

— социальная (общественная) норма дисконта используется при расчётах показателей общественной эффективности и характеризует минимальные требования общества к общественной эффективности проектов;

— бюджетная

норма дисконта используется при расчётах показателей бюджетной эффективности и отражает альтернативную стоимость бюджетных средств.

Дисконтирование денежного потока на m-м шаге осуществляется путём умножения его значения на коэффициент дисконтирования Кm, рассчитываемый по формуле:

где Кm — коэффициент дисконтирования;

Е – норма дисконта;

tm — момент начала шага;

t0 — момент приведения.

finekon.ru